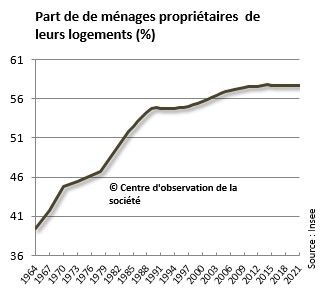

Depuis la fin des années 2000, la part de propriétaires parmi les ménages plafonne à 58 % selon l’Insee après une très forte hausse dans la seconde partie du XXe siècle. Entre le début des années 1960 et la fin des années 1990, le taux est en effet passé de 40 % à 55 %. Le changement de tendance est donc de taille, alors que dans une période d’incertitude économique devenue structurelle, être propriétaire de son logement constitue un élément déterminant de la qualité de vie.

Depuis la fin des années 2000, la part de propriétaires parmi les ménages plafonne à 58 % selon l’Insee après une très forte hausse dans la seconde partie du XXe siècle. Entre le début des années 1960 et la fin des années 1990, le taux est en effet passé de 40 % à 55 %. Le changement de tendance est donc de taille, alors que dans une période d’incertitude économique devenue structurelle, être propriétaire de son logement constitue un élément déterminant de la qualité de vie.

Le phénomène enregistré des années 1960 aux années 1990 résulte pour partie du développement de l’habitat pavillonnaire en périphérie des grandes villes et répond à une aspiration forte à la propriété en tant que forme d’indépendance économique : vivre « chez soi », sur « son terrain ». Il a été accompagné dans les années 1970 et jusqu’au début des années 1980 par une très forte poussée de l’inflation (supérieure à 10 % l’an) qui a en partie effacé les dettes des ménages propriétaires1.

Après une pause au cours des années 1990 liée notamment au niveau très élevé des taux d’intérêt réels2 à long terme, la part de propriétaires s’est à nouveau élevée en dépit de la très forte progression des prix de l’immobilier dans les années 2000. La persistance des fluctuations économiques et les menaces sur les régimes de retraite ont poussé à l’achat dans un contexte de forte baisse des taux d’intérêt réels à long terme. À partir de la fin des années 2000, la part de propriétaires plafonne en dépit de la poursuite de la baisse des taux. Ce qui peut s’expliquer par deux grandes raisons : les prix de vente des logements se maintiennent à un niveau très élevé et surtout les niveaux de vie des catégories populaires et moyennes stagnent à partir de cette période en France.

Malheureusement, l’Insee ne fournit pas de données très récentes sur le sujet, mais les inégalités d’accès à la propriété se sont nettement creusées, au moins jusqu’au milieu des années 2010. Selon une étude du ministère des Affaires sociales3, la part de propriétaires a été divisée par deux entre 1973 et 2013 pour le quart le plus pauvre des ménages, de 34 à 16 %, alors qu’elle a augmenté de 36 à 44 % pour le quart le plus aisé. Les soutiens publics à l’accession à la propriété ont surtout favorisé les couches moyennes et les plus pauvres n’ont pas pu suivre le mouvement. Du fait de la hausse des taux d’intérêt dans un premier temps, et des prix de vente ensuite. Compte tenu du maintien des prix immobiliers et de la stagnation des revenus, il est fort probable que les écarts se soient – dans le meilleur des cas – maintenus depuis 2013.

L’accès à la propriété n’est pas une fin en soi. On imagine difficilement une société dans laquelle tous les ménages seraient propriétaires de leur logement. Non seulement ce n’est pas forcément un idéal de vie pour celui qui souhaite changer de logement – en particulier pour les jeunes-, mais cela réduit la mobilité des ménages sur le territoire, ce qui peut être un obstacle à la recherche d’emploi. Il n’en demeure pas moins que le phénomène d’amplification des inégalités d’accès à la propriété a des effets considérables dans un contexte de prix de l’immobilier très élevés. Premièrement, l’absence de loyer à payer procure au propriétaire un surcroît de revenu disponible qui peut représenter plus du tiers de ses ressources, même s’il doit assumer les charges et impôts liés à sa propriété4. En particulier, celui qui demeure locataire à l’âge de la retraite voit son reste à vivre sérieusement amputé par rapport à un propriétaire. Au-delà, disposer d’un logement à soi, constitue une très importante protection. Une sorte de garantie sur l’avenir, qui met à l’abri de nouvelles hausses de loyers ou de devoir changer de logement si le propriétaire souhaite le récupérer. Cette double fracture n’est pas nouvelle, mais elle s’amplifie entre le haut et le bas de la hiérarchie des revenus.

Notes:

- Si les salaires augmentent avec l’inflation et que le montant des remboursements des crédits immobiliers reste stable (taux fixe), alors ce montant représente une part de moins en moins importante du salaire. ↩

- Taux des emprunts immobiliers, moins l’inflation. ↩

- « Accès à la propriété, les inégalités s’accroissent depuis 40 ans », Etudes et résultats n°961, min. des Affaires sociales, mai 2016. ↩

- Le gain de niveau de vie semble moins net pour celui qui rembourse un emprunt, mais hormis la part qui représente les charges d’intérêt, il investit alors que le locataire « consomme » du logement. ↩